东吴证券: 给予云铝股份买入评级

东吴证券股份有限公司孟祥文,徐毅达近期对云铝股份进行研究并发布了研究报告《2024三季报点评:原铝产量超出预期,利润同比高增》,本报告对云铝股份给出买入评级,当前股价为14.24元。

云铝股份(000807)

投资要点

事件:公司披露2024年三季报,业绩同比大幅增长。2024年1-9月,公司实现营收391.86亿元,同比+31.67%;归母净利润38.2亿元,同比+52.49%;2024Q3实现营收145.38亿元,同比+20.24%,环比+9.39%,归母净利润112.94亿元,同比+31.58%,环比-4.32%。

电解铝产能利用率大幅提升,量价齐升推动业绩增长:1)量:由于2024年云南省内金沙江、沧澜江来水较好,整体电力供应情况较往年有所改善,公司电解铝产能利用率大幅提升,2024年1-9月,公司生产原铝214.8万吨(yoy+26.32%)、生产氧化铝107.32万吨(yoy-2.49%),生产炭素制品59.86万吨(yoy+3.06%),生产铝合金及铝加工产品91万吨(yoy-0.12%);2)价:受益于新能源用铝及海外补库需求持续增长,2024年1-9月,中国电解铝表观消费量同比增长7%至3369.37万吨,1-9月电解铝长江有色均价录得19715元/吨(yoy+5.9%)。

国内氧化铝价格难以维持高价,电解铝单吨利润有望回升:本轮氧化铝价格快速上涨主要原因为铝土矿的短缺:1)国内安监趋严致使河南山西地区大量铝土矿场关停;2)由于年初油库爆炸及5月以来雨季影响,今年几内亚铝土矿发运国内到港数量低于市场预期。我们认为随着国内矿山逐步复工复产,以及几内亚雨季临近尾声,铝土矿供给问题将得到缓解,此外,由于氧化铝行业利润高企,行业新增产能动力加强,我们预期2025年氧化铝整体产能将有效增长,氧化铝价格有望于2025年回落,公司电解铝利润端有望迎来增长。

看好供改背景下的公司盈利能力:供给端,刚性约束带来长期稀缺价值,在电解铝供给侧改革的背景下,电解铝产能已逼近4500万吨红线,未来合规可投放新增产能极为有限;需求端,随着新能源用铝的不断增长,我们预计有望维持年化1.5%的增长,电解铝行业的产能稀缺性日益凸显。

盈利预测与投资评级:我们继续看好公司从上游铝土矿、氧化铝、电解铝,到下游铝加工产品的绿色铝全产业链布局,由于国内铝土矿难以完全恢复至2023年供应水平,我们调整公司2024-25年归母净利润为48.91/57.63亿元(前值为58.27/68.05),新增2026年归母净利润预测值为66.20亿元,对应2024-26年的PE分别为8.44/7.16/6.23倍,给予“买入”评级。

风险提示:下游需求不及预期导致铝价下跌风险;美元持续走强风险。

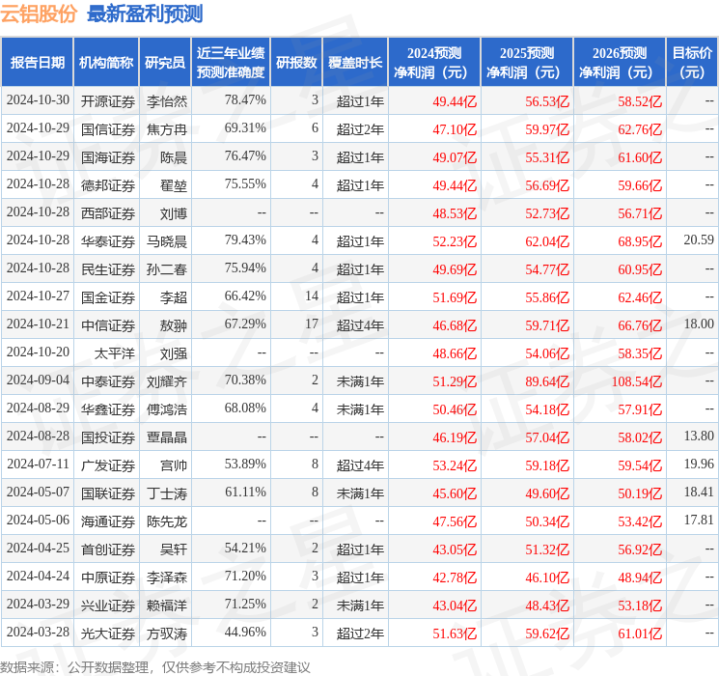

证券之星数据中心根据近三年发布的研报数据计算,华泰证券马晓晨研究员团队对该股研究较为深入,近三年预测准确度均值为79.43%,其预测2024年度归属净利润为盈利52.23亿,根据现价换算的预测PE为9.43。

最新盈利预测明细如下:

该股最近90天内共有15家机构给出评级,买入评级13家,增持评级2家;过去90天内机构目标均价为17.53。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。